上場株式・投資信託の

評価ポイント

上場株式・投資信託の評価ポイント

上場株式・投資信託の評価および相続に当たって気をつけたいポイントについて解説します。

上場株式の評価方法と相続後の特例活用

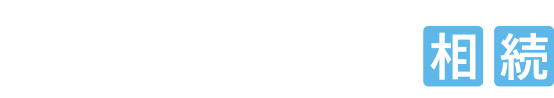

上場株式の相続税評価額は、相続開始日時点における相続開始日の終値等に保有株式数をかけて計算します。

(※1)相続開始日の終値等

次の4種類の価格のうち、最も低い価格を選択します(納税者有利)。

・相続開始日の終値

・相続開始日の月の取引日ごとの終値の平均値

・相続開始日の前月の取引日ごとの終値の平均値

・相続開始日の前々月の取引日ごとの終値の平均値

相続開始日が土曜・日曜・祝日の場合は、市場が休場しているため、その日の終値はありません。このような場合は、相続開始日に近い日の終値を相続開始日の終値とします。

(※2)保有株式数の留意点

上場株式は一般的に証券会社で管理されています。

しかしながら、単元株未満の株式がある場合、証券会社で管理されておらず、株式を発行している上場会社の株主名簿管理人である一定の信託銀行で管理されています。

そのため、信託銀行に残高証明書を発行してもらい、すべての保有株式数を把握する必要があります。

尚、配当通知書でも単元株未満の株式も把握できます。

上場会社の株主名簿管理人がどの信託銀行かは、四季報等で確認ができます。

相続後に取得した上場株式を譲渡した場合の特例

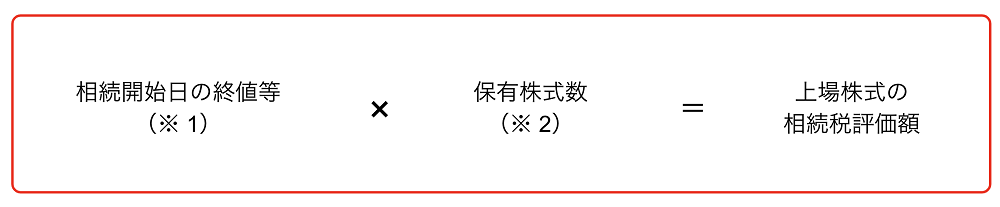

この特例は、相続により取得した株式などを、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日に譲渡した場合に、相続税額のうち一定金額を譲渡資産の取得費に加算することができるというものです。

譲渡益がでる上場株式を相続した場合には、この特例を使えば、譲渡税が安くなります。尚、この特例は、上場株式にかかわらず、土地、建物についても適用できます。

相続や遺贈により財産を取得した人がかかった相続税額のうち、その譲渡した株式などに対応する金額を譲渡資産の取得費に加算することができます。尚、譲渡した財産ごとに計算します。

証券投資信託等の評価ポイント

証券投資信託等の相続税評価額は基本的には、相続開始日において換金した場合の価格により評価することとなります。

証券投資信託等の種類に応じ下記の通りの評価方法となります。

それぞれの金額を、預け入れている証券会社に問い合わせて評価することも一つの方法となります。

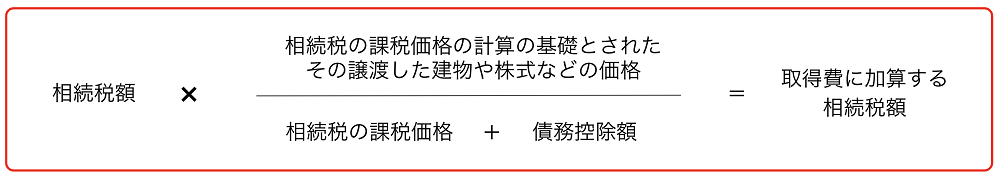

中期国債ファンドやMMF(マネー・マネージメント・ファンド)等の日々決算型の証券投資信託の受益証券

課税時期において解約請求等により証券会社などから支払いを受けることができる価額として、次の算式により計算した金額によって評価します。

上記以外の証券投資信託の受益証券

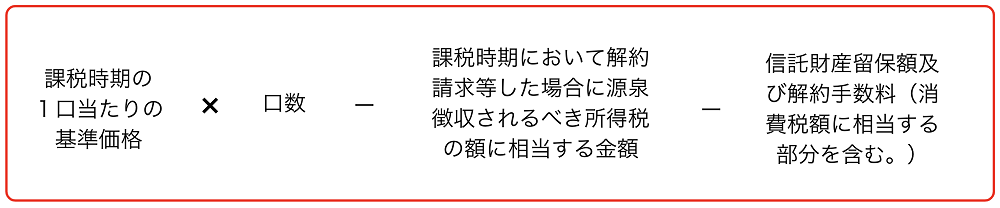

課税時期において解約請求等により、証券会社などから支払いを受けることができる価額として、次の算式により計算した金額によって評価します。

この場合において、例えば、1万口当たりの基準価額が公表されている証券投資信託については、算式中の「課税時期の1口当たりの基準価額」を「課税時期の1万口当たりの基準価額」と、「口数」を「口数を1万で除して求めた数」と読み替えて計算した金額とします。

また、課税時期の基準価額がない場合には、課税時期前の基準価額のうち、課税時期に最も近い日の基準価額を課税時期の基準価額として計算します。

上場株式・投資信託を相続する場合に気をつけること

有価証券を相続する場合には、直ちに現金にはなりません。相続される方が被相続人の有価証券を管理していた証券会社の口座を開設し、その口座に被相続人の有価証券を移動する手続きが必要となります。

直ちに、納税資金等で現金が必要な場合には、前持った準備が必要となります。

また、被相続人が保有していた有価証券に含み益があった場合には、その含み益も相続人に引き継がれます。

(含み損があった場合には、含み損が引き継がれます。)

そのため、含み益のある有価証券を譲渡した場合には、譲渡税が発生するため、検討が必要です。

(この含み益に対する譲渡税は相続税との二重課税とは考えられません。)

悩み別対応方法